原油对冲基金市场(原油对冲基金市场分析)

原油,作为全球最重要的能源商品之一,其价格波动牵动着全球经济的神经。原油价格的剧烈波动,不仅影响着能源消费国的经济稳定,也为精明的投资者提供了巨大的套利机会。而原油对冲基金,正是抓住这一机会,利用金融工具和专业知识,在原油市场中进行投机和套期保值,以期获得高额回报的专业机构。 原油对冲基金市场,指的就是这些基金运作的场所,一个充满了风险与机遇、复杂策略与精妙计算的金融战场。将深入分析原油对冲基金市场,探讨其运作机制、影响因素以及潜在风险。

原油对冲基金的运作模式多种多样,但核心都是利用原油期货、期权等衍生品进行交易,以赚取价格波动带来的利润。 它们并非直接持有原油实物,而是通过金融工具来进行投资。 常见的策略包括:

-

多头策略(Long Position): 当基金经理判断原油价格将上涨时,他们会买入原油期货合约或期权,在价格上涨时卖出获利。 这是一种看涨的策略,风险在于如果价格下跌,将面临亏损。

-

空头策略(Short Position): 相反,如果基金经理认为原油价格将会下跌,他们会卖出原油期货合约(借入原油卖出,之后再买入归还),并在价格下跌后买入合约平仓获利。 这是一种看跌的策略,风险在于如果价格上涨,将面临巨额亏损。

-

套利策略(Arbitrage): 此策略利用不同市场、不同合约之间的价格差异来获利。例如,同一原油品种在不同交易所的价格可能存在细微差别,对冲基金可以同时在价格低的交易所买入,在价格高的交易所卖出,赚取价差。

-

套期保值策略(Hedging): 虽然对冲基金以投机为主,但部分策略也用于套期保值。例如,一家石油公司为了规避未来原油价格下跌的风险,可以与对冲基金签订合约,锁定未来的原油销售价格。

除了上述基本策略,原油对冲基金还会运用复杂的量化模型、技术分析和基本面分析来辅助决策, 例如利用统计模型预测价格走势,或分析地缘事件、经济数据等对原油价格的影响。 这些策略的复杂性和精妙程度,决定了对冲基金的盈利能力和风险承受能力。 一个成功的原油对冲基金,需要拥有经验丰富的基金经理、强大的研究团队和完善的风险管理体系。

原油对冲基金市场的波动,受到多种因素的综合影响,这些因素错综复杂,相互作用,导致市场难以预测。主要影响因素包括:

-

地缘因素: 中东地区的动荡、国际关系紧张等地缘事件,往往会直接导致原油供应中断或减少,从而推高油价。 对冲基金会密切关注这些事件,并据此调整投资策略。

-

经济数据: 全球经济增长速度、主要经济体的货币政策、制造业PMI等宏观经济数据,都会影响原油的供需关系,进而影响其价格。 强劲的经济增长通常会带动能源需求增加,推高油价。

-

供需关系: 原油的供给和需求是决定价格最基本的因素。 OPEC(石油输出国组织)的减产或增产政策,以及全球原油产量变化,都会对价格产生重大影响。 新能源的推广应用也会对原油需求产生影响。

-

美元汇率: 原油价格通常以美元计价。 美元升值会使原油价格相对便宜,而美元贬值则会推高油价。 美元汇率的变化也是对冲基金需要关注的重要因素。

-

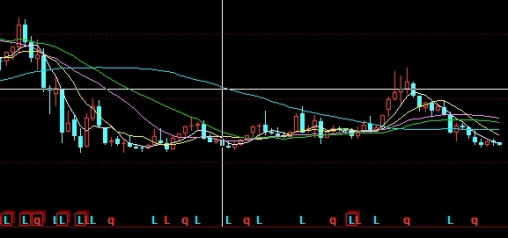

技术因素: 技术分析,如均线、K线图、MACD等指标,被广泛应用于原油价格预测。 虽然技术分析不能完全预测未来,但可以帮助对冲基金识别价格趋势和潜在的交易机会。

-

市场情绪: 投资者的情绪和市场预期也会影响原油价格。 例如,如果市场普遍预期油价上涨,投资者就会积极买入,导致价格进一步上涨,反之亦然。

原油对冲基金市场虽然蕴藏着巨大的投资机会,但也存在着诸多风险和挑战:

-

价格波动风险: 原油价格波动剧烈,是原油对冲基金面临的最大风险。 一次大的价格波动,可能导致巨额亏损,甚至导致基金破产。

-

地缘风险: 突发的国际事件,如战争、恐怖袭击等,可能导致原油供应中断,引发价格剧烈波动,给对冲基金带来巨大风险。

-

市场风险: 市场情绪变化莫测,容易导致价格大幅波动,超出预期。 对冲基金需要准确把握市场情绪,才能降低风险。

-

操作风险: 错误的交易策略、技术故障、人为失误等,都可能导致亏损。 对冲基金需要建立完善的操作流程和风险控制机制。

-

监管风险: 各国对金融市场的监管日益严格,对冲基金需要遵守相关的法规和规定,避免违规操作。

-

竞争风险: 原油对冲基金市场竞争激烈,对冲基金需要不断提升自身的投资策略和风险管理能力,才能在竞争中脱颖而出。

展望未来,原油对冲基金市场将呈现以下发展趋势:

-

科技驱动: 人工智能、大数据、机器学习等技术的应用,将进一步提升对冲基金的投资效率和风险管理能力。 量化交易策略将越来越普遍。

-

ESG投资: 环境、社会和治理(ESG)因素将越来越受到重视。 对冲基金将更加关注原油生产企业的ESG表现,并将其纳入投资决策中。

-

可持续能源投资: 随着全球对可持续能源的关注度提高,部分对冲基金将开始投资可再生能源领域,例如太阳能、风能等,以降低对化石能源的依赖。

-

全球化竞争: 原油对冲基金市场的竞争将更加激烈,全球化趋势将更加明显。 对冲基金需要拥有全球视野和跨境运作能力。

-

监管加强: 各国政府对金融市场的监管将进一步加强,对冲基金需要适应新的监管环境,并提升合规管理水平。

总而言之,原油对冲基金市场是一个充满挑战和机遇的领域。 成功的对冲基金需要具备强大的分析能力、风险管理能力和适应市场变化的能力。 未来,科技发展、ESG因素和可持续能源投资将深刻影响原油对冲基金市场的发展方向。 投资者需要谨慎评估风险,选择合适的投资策略,才能在这个充满波动性的市场中获得稳定的回报。

上一篇